22 марта 2024 г. Банк России третий раз подряд оставил ключевую ставку на уровне 16% годовых. Хорошо это или плохо? И вообще: что всё это значит?

Текст: Владимир Зотов

Фото: Александр Манзюк / ТАСС

Как показали недавние опросы СМИ, 2/3 опрошенных граждан вообще не могут объяснить, что такое ключевая ставка Банка России и зачем она нужна. Но так ли все сложно на самом деле?

Ключевая ставка введена Банком России 13 сентября 2013 г. в качестве основного индикатора денежно-кредитной политики. Если говорить совсем простыми словами, то Банк России, как кредитор последней инстанции (да, есть и такой термин), исходя из ключевой ставки рассчитывает и публично объявляет ставки привлечения депозитов от банков и ставки размещения денежных средств для банков (конечно же, под качественные залоги).

Ставку Центрального банка используют все центробанки мира как инструмент денежно-кредитной политики. В России это ключевая ставка ЦБ РФ, в США – ставка Федеральной резервной системы, в Еврозоне – ставка ЕЦБ.

Естественно, банки в свою очередь ориентируются на ключевую ставку для объявления ставок привлечения по вкладам и ставок по выдаваемым кредитам. И, конечно же, ставки реального рынка межбанковского кредитования (когда банки обмениваются временно свободными денежными средствами между собой) также находятся вблизи ключевой ставки. КС растет – растут ставки по вкладам, вкладчикам выгодно, но одновременно и растут проценты по кредитам: для заемщиков ресурсы становятся дороже, начинаешь задумываться, как это скажется на эффективности бизнеса и нужен ли такой кредит вообще. В результате экономика охлаждается, снижается спрос, и, как следствие, снижается инфляция. В обратную сторону работает так же: КС снижается, идет разогрев экономики, ускоряется экономический рост.

Справедливости ради отметим, что и до КС существовал инструмент управления ДКП: ставка рефинансирования. Однако реалии были таковы, что ЦБ под эту ставку денег не выдавал, а ставки привлечения и размещения определял довольно произвольно. Ставка рефинансирования использовалась в основном в договорных отношениях для расчета штрафных санкций, пеней. И даже после введения КС ставка рефинансирования некоторое время существовала именно для этих целей. Сейчас она отменена – все привязано к КС.

В результате ЦБ балансирует между необходимостью роста экономики и необходимостью регулирования инфляции, определяя на совете директоров величину КС. Сейчас уже третий раз подряд ставка сохранена на уровне 16%. Это довольно высокий уровень, и он обусловлен ростом инфляции, вызванной продолжительными кризисными событиями последних лет, потребовавшими кардинальной перестройки внутренней экономической политики в России.

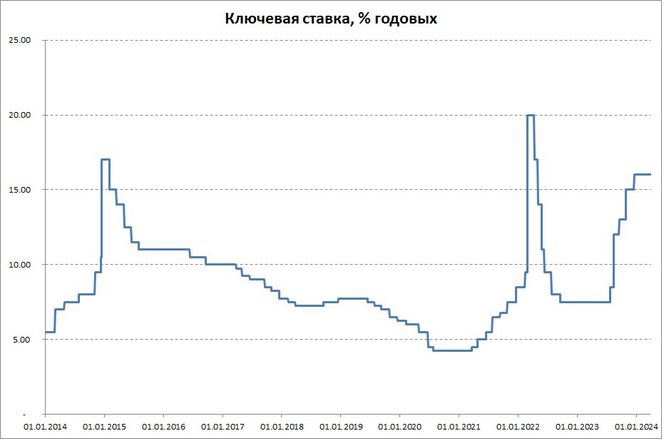

На графике мы видим изменения КС за всю ее историю. Первоначальное значение – 5,5% годовых, минимальное – 4,25%. Резкие всплески, которые видны на графике, – это реакция на кризисные явления в экономике в конце 2014 г. и в начале 2022 г. Тогда повышение ставки было призвано предотвратить отток средств вкладчиков из банковской системы и направлено на поддержание стабильной работы финансового рынка. Нынешнее повышение – реакция на накопленную в прошлом инфляцию. Изменение КС нацелено на управление темпами развития экономики и регулирование инфляции. Учитывая, что официальная инфляция в 2023 г. выросла по сравнению с 2022-м и с плановыми прогнозами ЦБ весьма существенно (7,8% против 4% прогноза), у ЦБ не оставалось выбора, кроме резкого повышения ставки до нынешних 16% годовых (в начале весны 2022 г. кризисный уровень ставки был 17% годовых).

Одновременно к ключевой ставке привязаны многие рыночные инструменты межбанковского рынка, в том числе производные финансовые инструменты – валютные и валютно-процентные свопы, облигации с плавающим купоном, уже упомянутые депозиты в Банке России. Да и кредитование предприятий в последнее время осуществляется на условиях КС+х%.

Влияние ключевой ставки на частных инвесторов недооценивать тоже нельзя. Да и на институциональных инвесторов. Вот, скажем, Минфин России выпускает облигации федерального займа (ОФЗ). Какова доходность этих облигаций, или, иными словами, сколько инвестор может заработать на них? На первичных размещениях – это когда Минфин предлагает инвесторам новый выпуск – доходность нового выпуска, очевидно, будет следовать за изменением КС: чем выше КС, тем выше доходность выпуска.

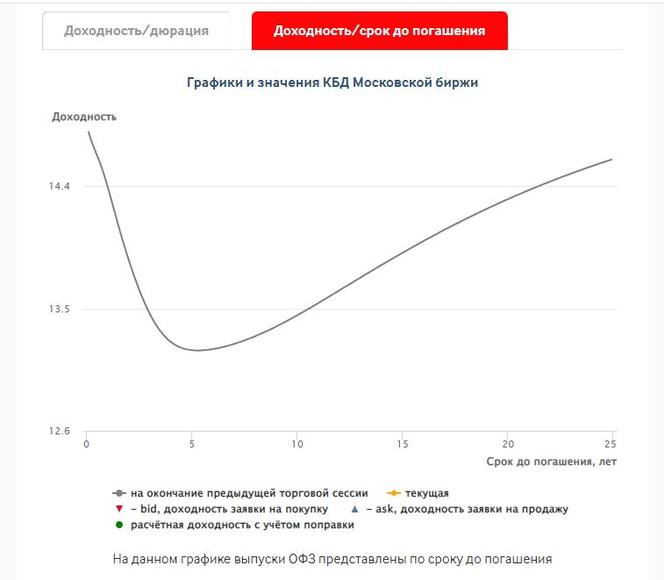

При этом ставка по ОФЗ, как правило, ниже ключевой ставки. Доходность государственных облигаций с фиксированным купоном в зависимости от срока до погашения формирует кривую бескупонной доходности (КБД) Московской биржи. Такая кривая раскрывается на сайте moex.com и называется еще G-curve.

На иллюстрации с сайта Московской биржи мы видим довольно нестандартную ситуацию, характерную для кризисных периодов: доходность «коротких» выпусков, чей срок до погашения ближе всего, выше, чем доходность «длинных» выпусков. Обычно бывает наоборот: чем больше срок до погашения, тем больше кредитный риск и тем больше ставка, а здесь картина иная. О чем это говорит?

Главным образом кривая на графике говорит о том, что на сроке 5 лет участники рынка ожидают, что ставки ОФЗ будет снижаться. А снижаться они будут вместе со снижением ключевой ставки. Таким образом, в среднесрочном будущем рынок уверен в снижении КС.

Что это будет значить для частного инвестора? Для начала разберемся, как инвестор получает доход по облигациям. У облигации есть номинал (как правило, 1000 рублей), который выплачивается держателю при погашении ценной бумаги, а проценты по займу эмитент платит в виде купонного дохода: начисление происходит ежедневно и формирует накопленный купонный доход (НКД), который в дату выплаты (обычно раз в полгода) в полном объеме выплачивается владельцу облигации. Чем выше ставка купона, тем больший доход получает инвестор. Но что произойдет, если изменится ключевая ставка, и за ней – ставки рынка? Рассмотрим простой пример.

Например, облигация выпущена на 3 года с купоном 10% годовых. Она принесет своему владельцу 300 рублей прибыли за 3 года, по 100 рублей в каждый. Если, например, через год ставки рынка будут 12%, то новый инвестор за 2 оставшихся года должен заработать 240 рублей: по 120 за каждый год. Но купон фиксирован в размере 100 рублей в год. Таким образом, дополнительный доход клиент может получить только в случае, если цена облигации снизится на эти недостающие 40 рублей. И получается, что новый инвестор должен купить облигацию у предыдущего не за 1000 рублей, а за 960, и его доход будет за второй и третий год по 100 рублей по купону, а еще 40 – от погашения облигации за 1000 рублей. 40 рублей = это 1000 номинал * 2% изменения ставки * 2 года до погашения. Таким образом, при росте ставок цена облигаций будет меняться в противоположную сторону пропорционально сроку до погашения: чем больше срок, тем больше изменение цены. При снижении ставки цены на облигации с фиксированным купоном будут расти.

Очевидно, что с ростом ключевой ставки на рынке облигаций за последние полгода произошло существенное снижение цены. И оно тем больше, чем «длиннее» облигация. Получается, что инвесторы, вложившие свои средства по 8% на 5 лет полгода назад, продолжают получать эти же проценты, но ставки рынка уже существенно выше, да и стоимость вложений существенно снизилась. Ситуация, согласитесь, неприятная. Можно ли этого избежать и следовать за рынком? Ответ есть.

Во второй половине 2023 г. высоким спросом на рынке начали пользоваться облигации с переменным купоном, так называемые флоатеры (от floating rate notes). Купон по ним рассчитывается и начисляется по правилам «Ставка рынка + Маржа». Ставка рынка – это, как правило, ставка межбанковского рынка по сделкам на один день (RUONIA) или КС. Маржа – надбавка, которая зависит от кредитного качества эмитента и по высоконадежным эмитентам (рейтинг ААА) находится в районе 1…1,5%, а по эмитентам с меньшей надежностью (рейтинг BBB) – 2…3% годовых. В настоящее время ставки по таким облигациям выглядят существенно лучше, чем ставки по самым привлекательным депозитам в банках. (RUONIA, как правило, чуть ниже КС, примерно на 0,3%). А самое главное: благодаря гибкому начислению процентов инвестор может продать свою облигацию в любой момент практически без потерь, как в примере выше, потому что в случае с фиксированным купоном изменение доходности компенсируется ценой, а в случае флоатера – непосредственно купоном, и цена будет близка к номиналу. Еще есть облигации, номинал которых индексируется на ставку инфляции, их называют «линкеры», но обсуждение этих бумаг выходит за рамки выбранной темы.

Еще справедливости ради отметим, что формула изменения цены в зависимости от доходности в точности выглядит так: Изм_цены = - Изм_доходности * Дюрация.

А дюрация – это средний срок возврата ваших инвестиций, в зависимости от промежуточных выплат. Дюрация всегда меньше срока до погашения, и чем большие выплаты происходят в период жизни облигаций – тем меньше дюрация.

Как мы говорили ранее: чем выше КС, тем выше ставки по кредитам, тем дороже инвестиции и тем меньше эффективность производства. Таким образом, нормальная экономика при высоких ставках (а у нас сейчас как раз очень высокие ставки) существовать может, развиваться – нет. Поскольку Центробанк ставит в текущем моменте экономического цикла главной задачей снижение инфляции (которая вызвана объективными причинами: сначала пандемией, потом санкциями, ростом цен на импортные товары и так далее), то он будет держать ставку довольно высоко еще некоторое время.

Сохранение КС в течение длительного времени на текущем уровне не сулит для банковского сектора ничего хорошего: меняется потребительское поведение – клиенты несут деньги в банки по высоким ставкам, при этом спрос на кредиты, естественно, уменьшается. Возможен переток на фондовый рынок, но что хорошего можно там увидеть, если в экономике пока не все гладко? Остаются депозиты.

Частным клиентам стоит продолжать активно использовать вклады в банках по высоким ставкам и не спешить с кредитами. Возможно, часть сбережений можно перевести в валюту, но, учитывая ограниченные валютные возможности в России в настоящее время, эта операция содержит в себе непредсказуемые риски, особенно если средства могут потребоваться уже в текущем году.

Там не менее, такой период не навсегда, и уже в 2024 г. большинство аналитиков прогнозирует снижение ставки, да и сам ЦБ говорит, что как наступит положительная динамика в снижении инфляции, КС будет снижена. Ориентир начала снижения – второе полугодие, возможный уровень КС на конец года – 12% годовых. Чем это поможет нашему частному инвестору?

Во-первых, если снизятся ставки, вырастут цены облигаций с фиксированным купоном (помните, выше мы говорили почему цены падают при росте ставки?). А рост цены будет обратно пропорционален изменению ставок, умноженному на дюрацию. В «длинных» бумагах доход будет пропорционально выше.

Во-вторых, есть возможность открыть вклады в банках по высоким ставкам и зафиксировать высокий доход на полгода-год.

В-третьих, кто не хочет рисковать, может приобрести флоатеры и «плыть» (от to float) по доходам вслед за ставкой.

В общем, от высоких ставок сейчас частному инвестору практически со всех сторон хорошо: есть возможность и доход зафиксировать, и заработать на росте. Нужно только вовремя вложиться и подождать с полгода или чуть дольше.